Для будь-якого керівника, інвестора або менеджера фінансова звітність є тим самим компасом, що допомагає визначити напрямок розвитку компанії, виявити проблемні зони та приймати стратегічні рішення. Для всіх учасників бізнес-школи розуміння фінансової звітності — це основа для подальшого аналізу діяльності компаній та формування навичок управління фінансами.

З чого ж почати? Фінансова звітність — це не просто набір цифр, це мова бізнесу. Якщо ви навчитеся її «читати», зможете прогнозувати ризики, управляти витратами та, зрештою, оцінювати ефективність будь-якого підприємства. У цій статті Ірини Купецької, викладачки Бізнес-школи УКУ, CIMA Cert PM, MBA, ми розглянемо ключові компоненти фінансової звітності та їхні значення для тих, хто прагне стати лідером у бізнесі.

Кожен зі звітів має своє значення: Баланс надає інформацію про активи, зобов’язання та власний капітал на певний момент часу, що дозволяє зрозуміти загальний фінансовий стан компанії; Звіт про фінансові результати показує прибутковість чи збитковість компанії за певний період; Звіт про рух грошових коштів розкриває, як компанія генерує та витрачає гроші, надаючи важливу інформацію про ліквідність та здатність виконувати фінансові зобов’язання.

Попри те, що існує ще звіт про власний капітал, який показує зміни у власному капіталі компанії за певний період, він є менш поширеним серед малих підприємств, які не зобов’язані його складати.

Тож у цій статті ми зосередимось на перших трьох звітах.

Баланс (Звіт про фінансовий стан, Balance Sheet, BS) демонструє, чим ви володієте. Уявіть, що підприємство — це ви. З активів у вас є будинок та машина, але є ще непогашена частина кредиту банку та борг за комунальні послуги. Отже, ваш капітал — будинок та машина мінус борги.

Баланс складається з трьох основних блоків: Активи = Зобов’язання + Власний капітал.

Зобов’язання та Власний капітал називають Пасивами. І Активи завжди дорівнюють Пасивам, звідси й назва звіту – Баланс.

До складу активів входять:

- Основні засоби

- Нематеріальні активи

- Запаси

- Дебіторська заборгованість

- Гроші

Активи — це все, чим ви володієте. Так-так, навіть дебіторська заборгованість (те, що вам винні ваші клієнти) є вашим активом, бо товар чи послугу ви вже продали, але кошти ще не отримали, але право на них вже належить вам. Активи в Балансі розміщені в міру зростання ліквідності (що нижче, то ліквідніші). Пасиви ж за часом потрібним для повернення – спочатку Власний капітал, потім Довгострокові та нарешті короткострокові зобов’язання.

До складу власного капіталу входять:

- Внесений капітал (contributed capital)

- Зароблений капітал (earned capital)

До складу зобов’язань:

- Довгострокові зобов’язання

- Короткострокові зобов’язання

Довгострокові — термін погашення яких більше одного року.

Всі активи, якими ви володієте, профінансовані або за рахунок власного капіталу, або взяті в борг. На прикладі балансу чітко видно принцип подвійного запису, який є основою бухгалтерського обліку. Кожна операція одночасно відображається у двох місцях у звіті.

Наприклад, коли ви відвантажуєте товар клієнту, одночасно зменшується актив «Запаси» і збільшується актив «Дебіторська заборгованість». Після того, як клієнт оплачує товар, зменшується дебіторська заборгованість, а активи у вигляді грошових коштів збільшуються. Або, коли нараховується зарплата працівникам, зменшується прибуток компанії (зароблений капітал), але водночас з’являється зобов’язання у вигляді кредиторської заборгованості по виплаті зарплати.

Баланс можна порівняти з фотографією, зробленою на конкретну дату, в Україні це 31 грудня кожного року. У другому стовпці балансу зазвичай дані за аналогічну дату минулого року. Маючи дані за минулі роки можна виконати два види аналізу: горизонтальний і вертикальний.

Горизонтальний аналіз показує, як змінилися фінансові показники з року в рік, дозволяючи відстежити тенденції та динаміку змін (наприклад чи зросли активи та які саме). Вертикальний аналіз оцінює співвідношення важливих статей балансу відносно загальних активів, допомагаючи зрозуміти структуру активів і зобов’язань компанії в певний момент часу (наприклад частка необоротних активів до всіх активів, чи частка дебіторської заборгованості до всіх активів).

Важливо розібратись з різницею між дебіторською та кредиторською заборгованістю. Дебіторська заборгованість відображає суму грошей, яку компанії заборгували її контрагенти (це частина активів балансу). Кредиторська заборгованість навпаки показує, скільки компанія сама винна своїм постачальникам та іншим контрагентам. Ця сума відображається в пасиві балансу, зокрема в розділі короткострокових зобов’язань, якщо борги повинні бути погашені протягом одного року.

Для того, щоб здійснити коефіцієнтний аналіз з балансу потрібні будуть такі показники:

Активи, оборотні активи (Запаси, Дебіторська заборгованість, Гроші), Необоротні активи (Основні засоби, Нематеріальні активи), Короткострокові зобов’язання, Довгострокові зобов’язання, Власний капітал.

Коефіцієнтний аналіз розглянемо після Звіту про прибутки та збитки, бо нам бракує ще одного ключового показника, якого в балансі не видно, а саме прибутку.

Звіт про прибутки та збитки (Profit and loss statement, P&L, Income statement, I/S) показує наскільки ви прибуткові. Підприємства, так само як люди, мають щомісячні витрати та доходи. Якщо вам має бути виплачено зарплату по закінченню місяця, то це ваш зароблений дохід. А комунальні та продукти, які ви купили, в тому числі й з кредитки, це ваші витрати. Якщо ваші доходи перевищують витрати, то це означає, що ви генеруєте прибутки.

Як і у випадку з балансом, національні стандарти бухгалтерського обліку встановлюють форму звіту, тоді як міжнародні стандарти лише визначають основні статті, які необхідно розкрити. Нижче наведені ключові статті звіту про прибутки та збитки, які дають загальне уявлення про фінансові результати компанії:

- Дохід (виручка, продаж)

- (-) Собівартість реалізації

- Валовий прибуток

- (-) Адміністративні витрати

- (-) Збутові витрати

- (-) Загальногосподарські витрати

- Прибуток до процентних витрат, податків та амортизації (EBITDA)

- (-) Амортизація

- Прибуток до процентних витрат та податків (EBIT)

- (-) Відсотки за кредитами

- Прибуток до оподаткування (EBT)

- (-) Податок на прибуток

- Чистий прибуток

Доходи — це всі кошти, які ви заробили протягом періоду, не обов’язково отримавши їх у вигляді грошей, а, наприклад, відвантаживши товар або надавши послугу.

Собівартість проданих товарів чи послуг охоплює всі прямі витрати, які були понесені в процесі продажу. Важливо зазначити, що сюди включаються лише витрати, пов’язані з проданими товарами або послугами. Витрати на виробництво товарів, які ще не продані, не включаються до собівартості продажу — вони обліковуються як запаси в активі балансу, про який ми говорили раніше.

Якщо від доходу відняти собівартість, ви отримаєте валовий прибуток — важливий показник, який демонструє базову ефективність бізнесу щодо його основної діяльності.

Адміністративні та збутові витрати говорять самі за себе і включають витрати на фінансовий відділ, відділ персоналу, ІТ відділ, юридичний відділ, відділ маркетингу тощо.

Загальногосподарські витрати включають усі накладні виробничі витрати, як то оренда виробничого приміщення, страхування діяльності тощо.

На цьому етапі можна розрахувати показник EBITDA — важливий фінансовий показник, який, однак, не відображається в жодному офіційному звіті, як українському, так і міжнародному, але на нього часто орієнтуються при аналізі бізнесу.

EBITDA не включає витрат на сплату відсотків за кредитами, податки та амортизацію. Водночас згідно з національними та міжнародними стандартами, амортизація відображається у складі адміністративних або загальновиробничих витрат, залежно від того, яке обладнання чи приміщення амортизується.

Чому важливо не враховувати ці статті, що знаходяться нижче EBITDA? Тому що вони є дуже суб’єктивними і не завжди точно відображають рентабельність основної діяльності компанії. Наприклад, відсотки за кредитами можуть значно варіюватися: одна компанія може активно використовувати кредити, інша — ні; для когось відсотки можуть бути нижчими, а для когось вищими. Це не означає, що бізнеси з різними умовами кредитування є менш привабливими чи ефективними.

Амортизація — це поступове віднесення витрат, понесених на придбання дорогих активів, які мають тривалий термін служби (в Україні — більше 6 тис. грн і термін використання понад 1 рік). Наприклад, якщо ви придбали комп’ютер за 30 тис. грн, ця сума не вважається витратою в місяці купівлі. Комп’ютер відображається у складі основних засобів (активів балансу), а до витрат потрапляє лише частка його вартості — амортизація, яка розраховується щомісяця на основі строку служби активу.

Припустимо, ми оцінюємо, що комп’ютер прослужить 5 років. У цьому випадку щомісячна амортизація складатиме: 30 тис. грн / 5 років / 12 місяців = 500 грн на місяць. Але якщо інше підприємство вирішить оновлювати комп’ютери кожні 3 роки, амортизація становитиме: 30 тис. грн / 3 роки / 12 місяців = 833 грн на місяць. Якщо таких комп’ютерів багато, амортизаційні витрати у двох підприємств будуть суттєво різними, проте це не означає, що перше підприємство менш привабливе з погляду ефективності. Відмінності в амортизаційних відрахуваннях залежать від політики компанії щодо термінів використання активів.

І нарешті — податки. Уявімо однаковий тип бізнесу, відкритий у різних країнах або навіть в одній країні, але на різних податкових ставках. Одне підприємство працює за загальною системою оподаткування, інше — на пільговій ставці. Відповідно, податки до сплати будуть різними, що по-різному вплине на чистий прибуток обох компаній.

Таким чином, відсотки за кредитами, амортизація та податки не відображають реальну ефективність операцій бізнесу. Ці показники є суб’єктивними та можуть змінюватися залежно від керівництва, моделі фінансування або податкової системи, під якою працює компанія. Саме тому для порівняння ефективності різних підприємств часто використовують EBITDA — операційний прибуток до вирахування відсотків, амортизації та податків.

Якщо від EBITDA відняти відсотки по кредитах, амортизацію та податки отримаємо чистий прибуток.

Звіт про прибутки та збитки формується за певний період, наприклад, за поточний рік та попередній аналогічний рік (на відміну від балансу, який складається на конкретну дату). На основі цих даних проводяться два типи аналізу: горизонтальний (порівняння показників по роках) та вертикальний (визначення відсоткового співвідношення до одного з основних показників, найчастіше до доходу).

Для проведення коефіцієнтного аналізу важливо використовувати такі ключові показники, як дохід, чистий прибуток та, звичайно, EBITDA. Самостійно з цього звіту вираховують маржу бізнесу (прибутковість). Для цього чистий прибуток, EBITDA або валовий прибуток ділять на Дохід.

Наприклад: Чиста маржа= Чистий прибуток/Дохід

Тож у нас є усі необхідні показники для здійснення коефіцієнтного аналізу. Нагадую, що беремо ми їх з Балансу (Активи, Оборотні активи (Запаси, Дебіторська заборгованість, Гроші), Необоротні активи (Основні засоби, Нематеріальні активи), Короткострокові зобов’язання, Довгострокові зобов’язання, Власний капітал.) та зі звіту про прибутки та збитки (Дохід, Чистий прибуток або EBITDA).

Є багато показників ефективності бізнесу – рентабельність, ліквідність, оборотність.

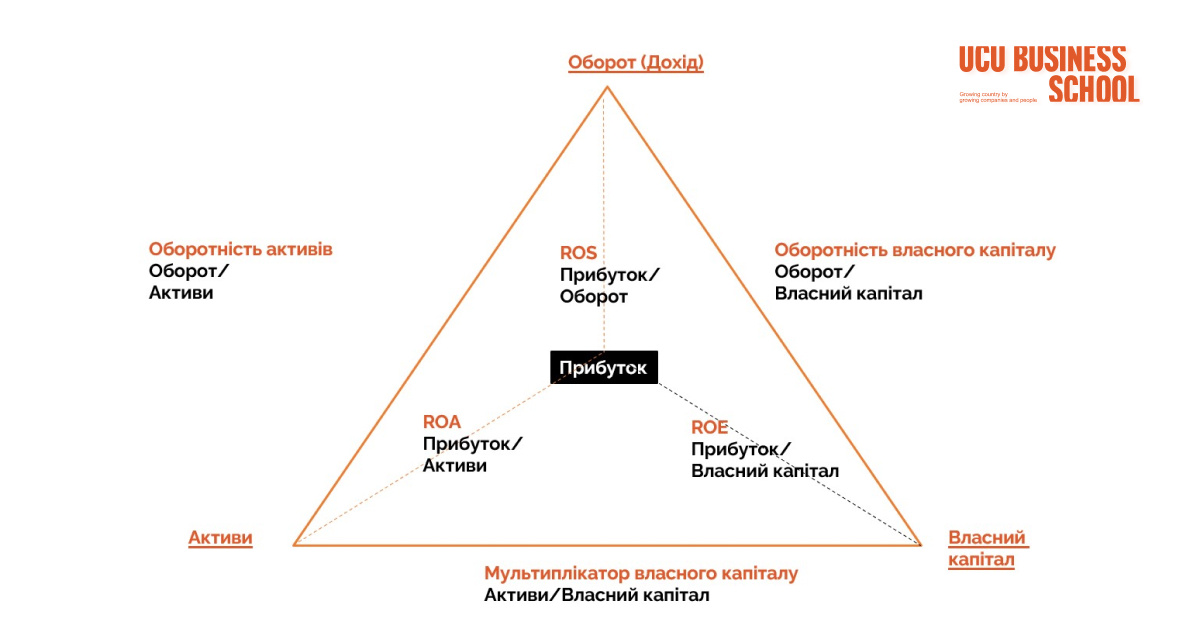

Найбільш розповсюджений серед фінансових менеджерів є аналіз DuPont, що розкладає рентабельність власного капіталу (ROE) на складові частини та дає зрозуміти, що саме вплинуло на нього: ціна, собівартість, активи чи будь-що інше.

Але всім початківцям я рекомендую засвоювати коефіцієнтний аналіз на основі так званого фінансового трикутника контролінгу. Це така візуалізація показників, яка дозволяє легко та візуально запам’ятати необхідний мінімум.

Трикутник, який потрібно запам’ятати, містить на вершинах ключові фінансові елементи:

- Дохід (Revenue),

- Активи (Assets),

- Власний капітал (Equity),

В середині по центру — Прибуток (Profit).

Ця модель дозволяє розраховувати різні фінансові показники, залежно від комбінації цих елементів.

По зовнішній стороні рахуємо показники оборотності:

- Фінансовий важіль (Leverage) = Активи / Власний капітал: демонструє, скільки активів фінансується за рахунок боргу, а не власного капіталу.

- Оборотність активів= Дохід/Активи: демонструє, скільки разів активи компанії «прокручуються» у процесі генерування доходу за певний період.

- Оборотність власного капіталу=Дохід/Власний капітал: показує, наскільки ефективно компанія використовує власний капітал для генерування доходу.

По внутрішній стороні розраховуємо показники рентабельності:

- Рентабельність активів (ROA) = Прибуток / Активи — дозволяє оцінити, скільки прибутку компанія отримує на кожну одиницю активів.

- Рентабельність власного капіталу (ROE) = Прибуток / Власний капітал — це відсотковий показник, який демонструє, скільки чистого прибутку компанія заробляє на кожну одиницю власного капіталу.

- Маржинальність (Profit Margin) = Прибуток / Дохід — показує, яку частку від доходу становить чистий прибуток.

Таким чином цей трикутник дозволяє швидко обчислити важливі фінансові коефіцієнти, які використовуються для аналізу фінансової стабільності та ефективності компанії.

Єдиний додатковий показник, який варто врахувати — це швидка ліквідність (або коефіцієнт швидкої ліквідності), який обчислюється за формулою:

Швидка ліквідність = Оборотні активи / Поточні зобов’язання

Цей показник допомагає зрозуміти, наскільки швидко компанія може знайти кошти для покриття своїх короткострокових зобов’язань у разі потреби. Він демонструє стійкість компанії та її здатність забезпечити необхідну ліквідність без затримок. Це важливо для оцінки фінансової стабільності компанії, особливо в умовах можливих фінансових труднощів або кризових ситуацій.

Звіт про рух коштів (Cash Flow), last but not the least, демонструє вашу ліквідність, скільки вільних коштів у вас є і чи можете ви сплатити за боргами. Якщо вільний залишок коштів ви інвестували в придбання нової квартири і у вас залишився нуль, то це означає лише, що у вас немає вільних грошей, що не працюють, а не те, що ви нічим не володієте чи не генеруєте прибутки.

Цей звіт складається на певну дату і відображає, скільки грошових коштів було на початку періоду, як вони рухались протягом періоду, та який залишок коштів є на кінець. Його можна підготувати двома способами — прямим або непрямим методом.

Прямим – рух коштів (плюс та мінус) по:

Операційна діяльність (Operating activities): Вимірює чисті грошові надходження та відтоки в результаті операцій компанії з клієнтами.

Інвестиційна діяльність (Investing activities): Пов’язана з капітальними витратами на основні засоби, інвестиції та спільні підприємства.

Фінансова діяльність (Financing activities): Належить до довгострокових боргів та акціонерного капіталу.

Непрямий метод – зміна по кожній зі статей балансу: збільшення основних засобів та запасів (означає зменшення грошей) і так далі по кожній статті балансу:

Грошовий потік (▲Гроші) = Прибуток + ▲Кредити + ▲Кредиторська заборгованість – ▲Необоротні активи – ▲Запаси – ▲Дебіторська заборгованість

Коли прибуток і операційний грошовий потік розходяться, необхідно дослідити причини цього розходження, оскільки грошовий потік в кінцевому підсумку визначає вартість компанії.

Звіт про рух грошових коштів допоможе оцінити:

Фінансова гнучкість: Здатність компанії генерувати достатньо грошових коштів для реагування на непередбачені потреби та можливості та прогнозувати

Якість прибутків: Чистий прибуток включає багато коригувань. Деякі користувачі віддають перевагу більш об’єктивному показнику ефективності – грошовий потік від операцій до доходу.

Джерела грошових потоків: Зміна грошових коштів менш важлива, ніж детальне джерело цієї зміни. Також дозволяє аналізувати конкретні використання грошових коштів.

Ефективність управління: Показує, як ефективно менеджмент компанії використовує грошові ресурси.

Визначати здатність компанії сплачувати відсотки, дивіденди та погашати борги: Допомагає оцінити фінансову стабільність і платоспроможність компанії, особливо щодо зобов’язань перед кредиторами та акціонерами.

Фінансова звітність — це як рентген для бізнесу: дозволяє побачити, що відбувається всередині компанії, навіть якщо зовні все виглядає ідеально. Завдяки фінансовим звітам, можна точно дізнатися, де компанія «здоровіша», а де їй потрібне «лікування». Баланс показує, що у нас є і що ми заборгували, звіт про прибутки й збитки відкриває, наскільки прибутковими ми були, а звіт про рух грошових коштів розповідає, куди діваються гроші.

Отже, фінансова звітність — це не просто купа цифр, це інструмент, який допомагає керівникам та інвесторам відчути «пульс» компанії та вирішити, чи вона йде вперед, чи тупцює на місці. Якщо правильно її читати, можна уникнути фінансових «хвороб» і навіть знайти нові можливості для розвитку.

Авторка статті, Ірина Купецька, викладачка програми «Управління для лідерів», допомагає керівникам краще розуміти фінансову звітність і приймати ефективні рішення. Дізнатися більше та зареєструватися можна за посиланням https://lvbs.top/cB6f.

Також ви маєте можливість приєднатися до програми «Управління фінансами» з викладачем Юрієм Заярним, яка розпочнеться вже 25 жовтня. Реєстрація за посиланням https://lvbs.top/gD6g.

Ірина Купецька,

CIMA Cert PM, MBA